XMTrading

新規口座開設13,000円ボーナスキャンペーン開催中!

最大10,500ドルの入金100%+20%ボーナスキャンペーン開催中!

ゴールデンウィーク100%ボーナスプロモ開催中!

XMTrading x DAZNプロモ2024開催中!

破竹の勢いのコロナバブルではありますが、最近米10年債権利回りが急上昇してドルが強くなってきており、そろそろバブル崩壊かなんて囁かれる声もありますが(常に囁かれているかもしれませんがw)、長期金利が上がったら本当に株価が下がるのでしょうか?リアルのチャートでしっかりと確認したことがなかったので、Investing.comで月足の比較をしてみました。

尚、米10年債権利回りについては長期で底打ちした可能性が高いと今のところ考えていますが、下の過去記事にも書いているのでもしよろしければご参考ください。

長期(ここ25年間)で見ると確かに逆相関

早速月足のチャートを同じ期間分だけ表示させて並べて見比べてみました。

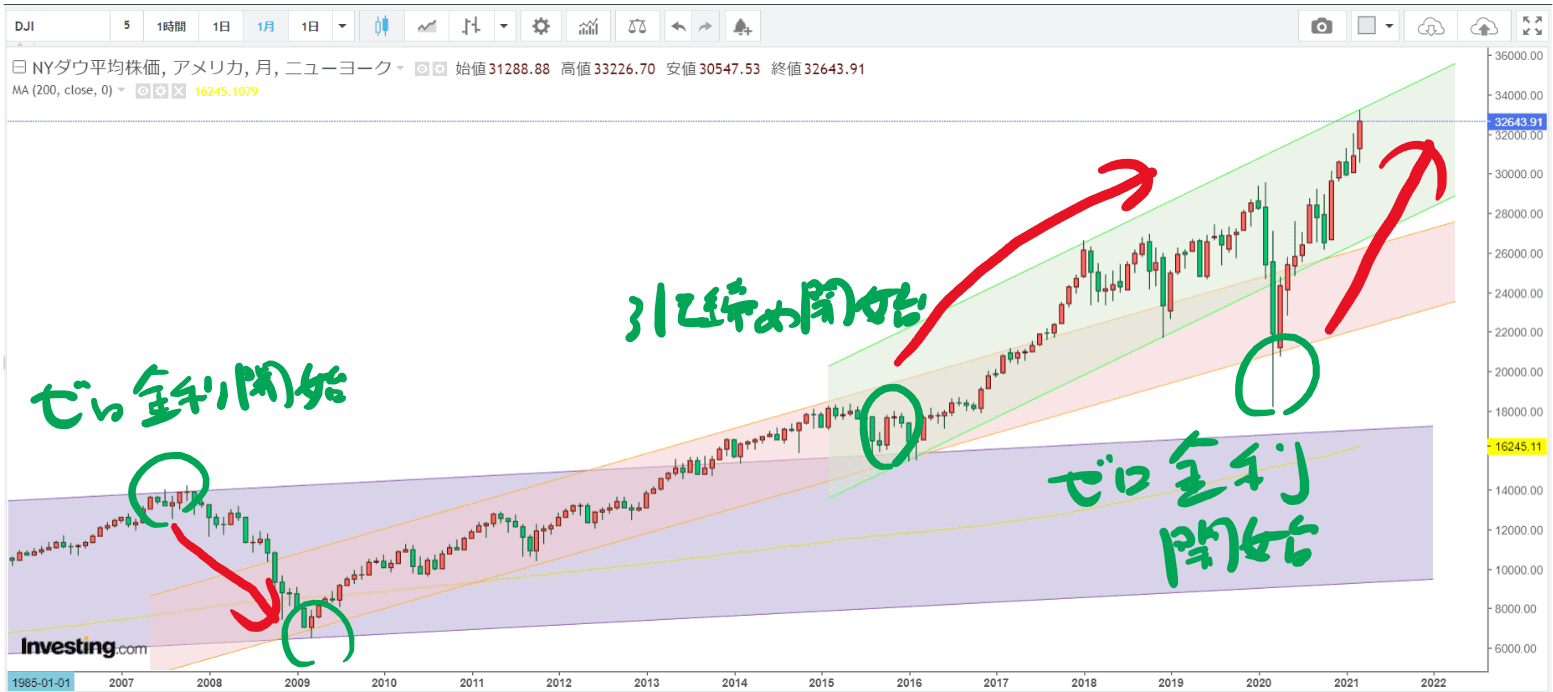

ダウ平均月足

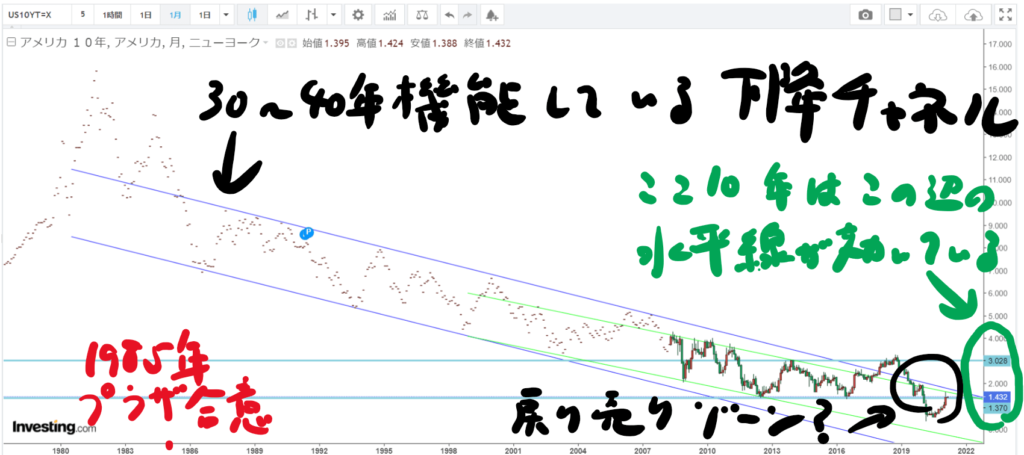

米10年債利回り月足

- どちらもInvesting.comのデータの中で、同じ期間(25年間)で比較しています。

- わかりやすいように「1985年1月」に垂直線を引いています。

- 黄色の線は200SMAです。参考程度に表示させています。

上記2つのチャートを見比べてみると、ダウ平均が右肩上がり・米10年債が右肩下がりで、ここ25年間だとはっきりと逆相関していることがわかるかと思います。

中央銀行の方針で金利が下がると株が上がるとよく言われますが、長期で見ると本当にその通り金利が下がって株が上がっています。

ただ、ここで気になるのが、ダウ平均が2013-2014年頃に紫色の上昇チャネルより上にブレイクしてきてから加速度的に爆上げしていることです。ご覧の通り上昇チャネルの角度が2段階上がるという凄まじい上げっぷりですw

その反面、米10年債も逆相関で下がってはいるものの、下降チャネルに沿った緩やかな下落であって、加速度的に爆下げしているわけではありません。このアンバランスな現象の背景には一体何があるのでしょうか?

ダウ平均が加速度的に爆上げした背景について

まず、2007年に14,000ドル台だったダウ平均が、リーマンショックで6,000ドル台まで大きく下落しましたが、2007年9月に5.25%だった政策金利を断続的に下げ続け、2008年12月には現在(2021年3月)と同じ水準の0-0.25%とされました。

その後、ダウ平均は下げ続けましたが、2009年3月に底打ちしてからはジリ上げが続きましたが、金融引き締めはされずにゼロ金利政策が継続されました。やがて2007年の史上最高値を更新し、上昇チャネルをはっきりと上抜けして暫くしたのを確認してから、2015年12月にようやくFRBは金融引き締めの方向に動きました。

その利上げ後、ダウ平均は上昇チャネル上限のラインでサポートされて、加速度的に爆上げしていきました。要するに、金融緩和によって株価を大きく上げることができれば、金融引き締め(利上げ)段階になっても株価は上がるということですね。

その後、記憶に新しい去年(2020年)2-3月のコロナショックでダウ平均が暴落した時も、FRBは再びゼロ金利政策を行い、33,000ドル台(2021年3月時点)まで一気に爆上げしました。

前回は上昇チャネル上抜け後に引き締め(2015年12月)始めて爆上げしていますので、今回も例えば緑色のチャネルを上抜けした状態で引き締め開始するならダウ平均の上昇は暫く続くのではないでしょうか?まあただでさえ爆上げしてる中でさらに爆上げを求めるとなるとハードルは高いですがw

まあ緑色のチャネルを上抜けしなくても、当面大きく崩れるようなチャートではないと思いますけどね。緑色チャネル下限、赤色チャネル上限&下限、月足200SMA辺りが大分堅そうなので、仮にまたコロナショック並みの爆下げがきてもサポートされてV字で高値を目指すようなチャートではないでしょうか?

短期で見ると相関

ここまで政策(短期)金利との関係について書いてきましたが、2007年にゼロ金利政策を始めてからの月足チャートの比較を短期目線で比べていきたいと思います。

ダウ平均月足

米10年債利回り月足

こうして見ると、短いスパンでは相関関係にあることがわかるかと思います。引き締めを始めて金利が上がっても、ゼロ金利を始めてから材料出尽くし(?)で金利が上がっても、ダウ平均はそれに比例して上がっています。

よって、過去チャートからわかることとして、ゼロ金利政策中に金利が上がっても比例して株価は上がるし、引き締め開始して金利が上がっても比例して暫く株価は上がるということですね。〇〇ショックで金利が下がれば、それに比例して株価も下がります。逆にいえば世界規模で〇〇ショックと呼ばれるほどのものがこないとなかなか株価は落ちてこなくて、いいところでポジションを獲れないとも言えますが・・・いかに米株が強いかということを改めて認識させられますねw

2024年4月2日(火)更新

現在XMTradingでは以下のプロモーションを開催中!

- 新規口座開設13,000円ボーナス

- 最大500ドルの入金100%ボーナス

- 最大10,000ドルの入金20%ボーナス

- XMTRADINGロイヤルティプログラム

- ゴールデンウィーク100%ボーナスプロモ

- XMTrading x DAZNプロモ2024(3か月無料サブスク)

XMでは口座開設ボーナスや入金ボーナスだけではなく、出金可能な賞金や豪華な賞品のあるプロモーションが開催されることもあります。トレードする際のモチベーションアップにも繋がりますね!

是非XMを上手く利用して稼いでいきましょう!

XMでトレードする主なメリット

- 長らく日本人ユーザー数が最も多く、WEB上で必要なノウハウがいっぱいある!

- 運営実績十分な大手FX会社!日本人向けサポートも充実!

- 口座開設ボーナス、入金ボーナスは常時開催!

- ロイヤルティプログラム:XMTradingポイントがお得!

- FXウェビナーやチュートリアル動画でFX初心者にも優しい!

- スプレッドが広い難点はKIWAMI極口座で解決!

XMの口座開設方法(新規・追加)については以下の記事をご参考ください。

コメント